|

客服热线:400-6165-768

|

客服热线:400-6165-768

|

客服热线:400-6165-768

|

客服热线:400-6165-768

近十年里,信托业的发展始终坚持服务实体经济、回归信托本源业务和强化主动管理能力,积极践行《信托公司社会责任公约》,为客户提供最佳增值服务,为股东创造最大价值,为社会做出最大贡献。

十年的发展转型历程中,信托公司服务客户的水平逐渐提升。

今日文章,主要从这十年来信托项目获利能力、利润分配情况和年度已清算信托的发展进行分析。

信托项目净利润及分配水平

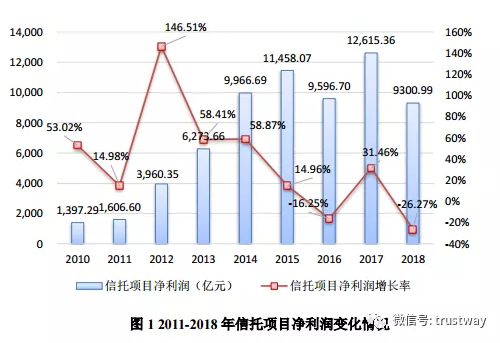

根据历年信托年报统计,2009年54家信托公司实现信托项目净利润913.12亿元,2010年增长到1397.29亿元,信托项目净利润增长率高达53.02%。从总量来看,2009年到2015年之间,信托净利润一直表现出不断上涨的趋势,且增速始终保持在50%以上,2012年高达150%。2015年之后的三年里,信托项目净利润开始上下波动,2018年68家信托公司实现信托项目净利润9300.99亿元。从增长率来看,2009-2015年之间净利润呈爆发式增长,2012年增幅一度达到最高值146.51%,这一期间最低值也有14.96%,2015-2018年净利润维持宽幅震荡走势,平均振幅22.22%且呈逐年增加的趋势。

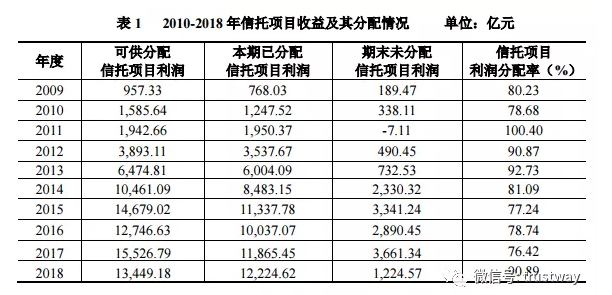

2009年54家信托公司可供分配信托项目利润957.33亿元,平均每家公司17.73亿元,2018年68家信托公司可供分配信托项目利润达到13449.18亿元,平均每家公司197.78亿元,十年增长了11.16倍,信托项目利润分配率平均值为84.73%。从每年已分配的信托利润来看,除2016年略有回落以外,2010年到2018年已分配信托项目利润保持着逐年递增的趋势。2018年虽然可供分配项目利润不及2017年,但利润分配率较高,已分配信托项目利润持续上升,保持了利润分配的平稳增长。

信托项目净利润及收入水平的集中度

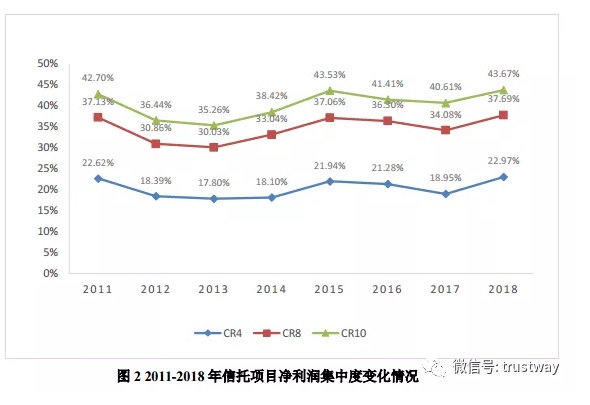

2011-2018年信托项目净利润行业集中度变化情况如图2所示,行业集中度整体上呈现出“W”型震荡,一直在振幅10%以内上下波动,2018年出现新高,CR10、CR8、CR4分别为43.67%、37.69%、22.97%,集中度多年保持在相对平稳的状态,历年的CR4、CR8、CR10分别维持在17%-23%、30%-38%、35%-44%之间,随着部分信托公司转型成果逐渐显露,预计行业集中度将继续提升,同时各个信托公司依靠专业化的服务能力提升竞争力与盈利质量。

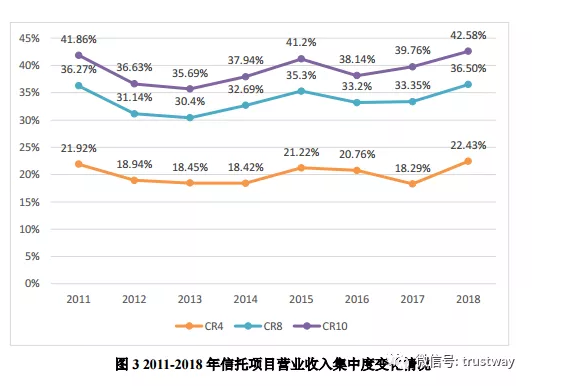

信托项目营业收入集中度和信托项目净利润集中度走势相近,如图3所示,CR4、CR8、CR10均于2018年达到近8年来的峰值,分别为22.43%、36.50%、42.58%,信托项目营业收入和信托项目净利润的CR10双双高于40%。与2017年相比,行业集中度变化较为明显,CR4在2017年达到近八年来的最低值18.29%,而今年一跃上升到最高值。行业CR4增速超过CR8和CR10,但仍保持着信托项目营业收入和信托项目净利润的CR4低于30%,CR8低于40%,属于完全竞争型市场结构,但各家信托公司转型速度不一,根据目前发展趋势未来有可能形成低集中寡占型市场(40%<CR8<45%,30%<CR4<35%),部分信托公司在转型过程中可能形成较高的核心竞争力,并在整体金融行业中形成信托产品特有的进入壁垒。在现代经济条件下,合作创新在寡占型市场环境中是非常重要的技术创新形式,如果将来形成寡占型竞争环境,各家信托公司转型过程中形成核心竞争力需要在金融科技领域的技术创新中加大投入。

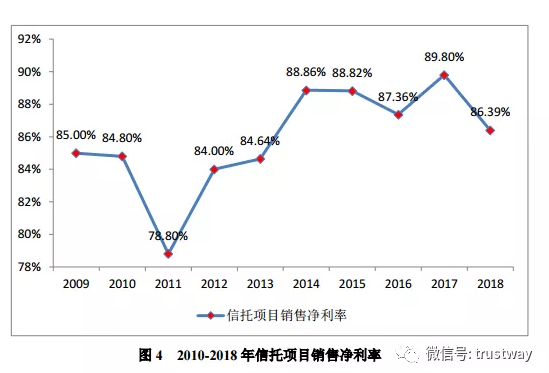

销售净利率水平

为了能体现出客户投资之收益水平的历年变化情况,本文使用的销售净利率的算法如下:

销售净利率=净利润/营业收入

由于信托项目营业收入已扣除部分成本,信托项目销售净利率只做行业内客户获益水平的比较。如图4所示,除2011年以外,十年来销售净利率均维持在84%-90%之间小幅震荡,均值为85.94%。信托公司为客户服务,代客理财的水平保持健康发展,有效地将信托收入转化为信托利润,实现投资者收益最大化。

托管费

全行业37家信托公司公布了托管费支出,本文使用这37家公司十年来托管费及销售服务费的变化情况。图5展示了托管费历年的变化情况,按信托项目总规模计算,十年间加权托管费率稳步下降,2009-2018年从0.13%下降到0.03%。由于集合资金信托为托管费的主要来源,我们以集合信托加权托管费率做更进一步考量。相比信托项目总规模,集合信托项目加权托管费率下降更为显著,2009-2018年从0.97%下降到0.08%。从平均托管费来看,2009年至2014年由于信托项目总额的增加,虽然托管费率有所下降但是平均托管费持续增长。2014年以后平均托管费呈震荡下行的趋势。托管费率长期下降主要源于银行对托管业务的充分竞争,由于银行开展此类业务不需要占用资金,对资本消耗很小,多家银行争相开展此类业务,托管费率虽然2018年有小幅上扬但将长期保持目前的水平。

销售服务费

行业中共有32家信托公司公布销售服务费数据,如图6所示,平均销售服务费从2009年起持续上涨,2015年到达峰值后开始下滑,2017年低至9849.7万元,而今年一跃至历史最高值18166.1万元,上升了84.44%。从百万集合信托销售服务费角度看,2009-2013年集合信托的销售服务费率呈上升趋势,2013年以后,百万集合信托销售服务费经历了连续的下滑,2018年虽然有所反弹但仍处于历史低位。

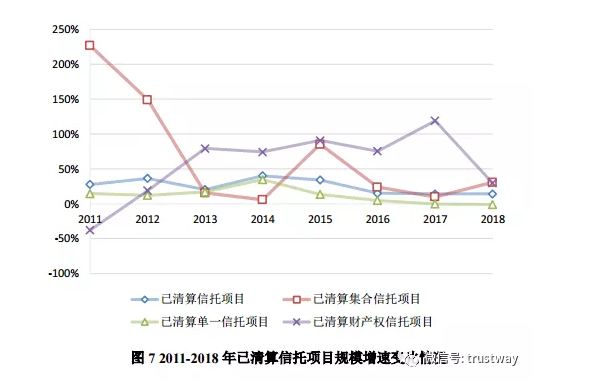

已清算项目增速及收益水平

图7展示了近年来各类信托规模增速的变化情况,2011年以来已清算信托项目总规模持续稳定增长,增速一直保持在14%-40%之间,单一信托的增幅与总规模增幅变化趋势相近,但是2017年起,已清算单一信托项目开始负增长,并且2018年单一信托项目下滑的速度比2017年高出0.95个百分点。已清算财产权信托增速从2011年开始上涨,到2013年后一直居于高位,但2018年出现大幅度下滑,增速下降到29.55%。集合信托增速从2011年起开始下滑,2014年出现增速低于单一信托规模的情况后开始反弹,2015-2018年一直保持增速高于单一信托规模。单一信托委托人经常为机构,并且资金运用和投资方向往往由委托人主导,单一信托的比例下降,从另一个角度体现出信托业转型的成效,主动管理的信托比例逐渐增加。

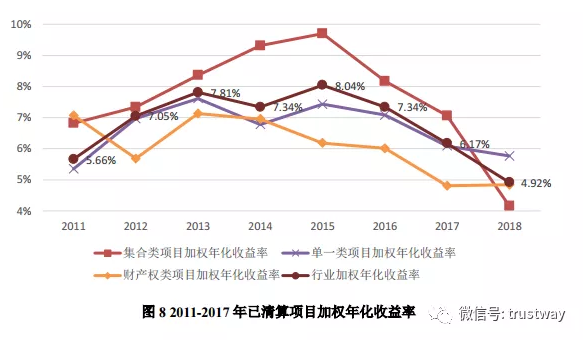

各类信托年化收益率的走势见图8。2011年以来,各类信托年化收益率呈现出先增后降的趋势,2014年、2015年行业加权收益率震荡期间集合信托收益率保持了增长的趋势。2016-2018年信托收益率下降的趋势逐渐加剧。2018年行业加权年化收益率降至4.92%,证券投资类信托收益率下降最为显著,主动管理类信托项目中证券投资类规模高达7538.98亿元,同比增长111.48%,占主动管理类信托规模的26.98%。在2018年沪指下跌24%的行情下,信托行业已清算证券投资类信托收益率为-1.01%,同比下降了7.25个百分点。

作者:方 丁

来源:信 托 百 佬 汇

400-6165-768

400-6165-768