|

客服热线:400-6165-768

|

客服热线:400-6165-768

|

客服热线:400-6165-768

|

客服热线:400-6165-768

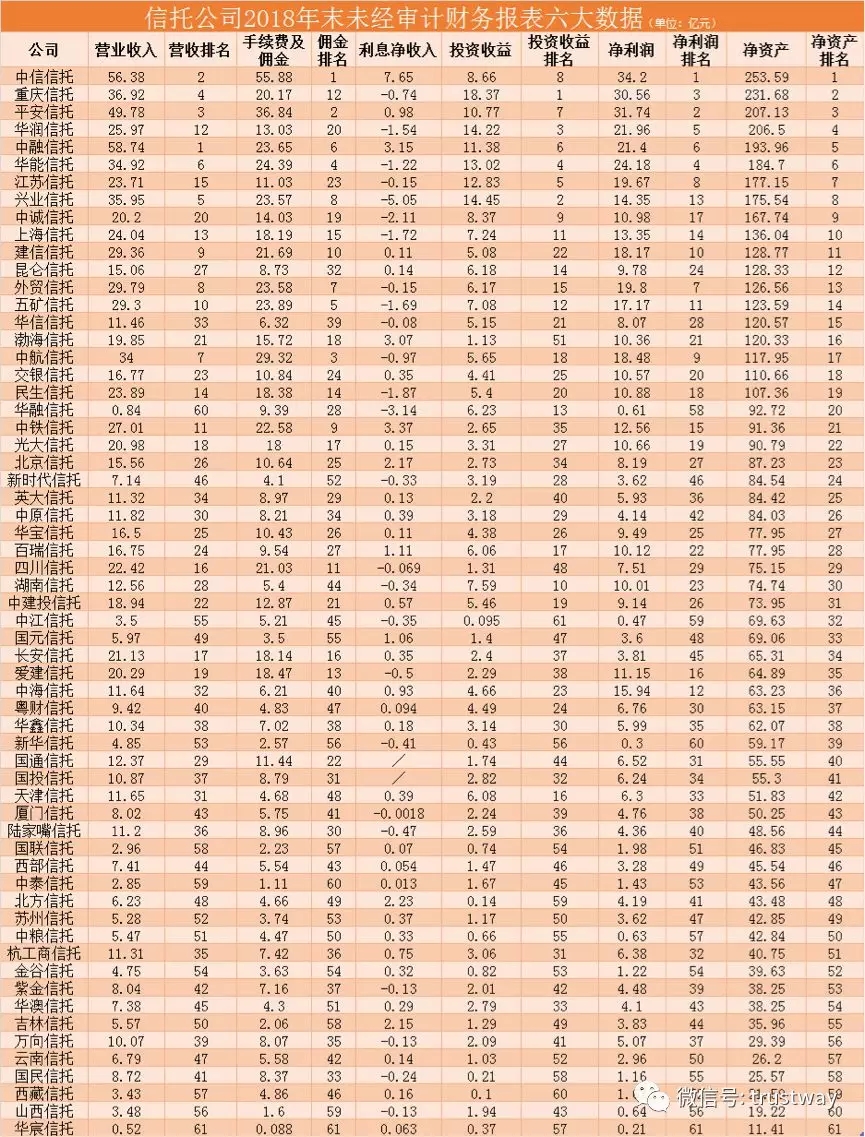

截至1月17日,61家信托公司2018年未经审计财务报表全部出炉。目前,还有7家信托公司尚未披露,分别是安信信托、陕国投、山东信托、浙金信托、大业信托、东莞信托、长城信托。

记者通过6项核心业绩指标,试图勾勒出2018年信托业全景。总体来看,行业近六成信托公司净利润下滑,各家信托公司业务收入差距加大,净资产收益率持续下滑,然而,在行业发展步入慢速道时,依旧有数家“黑马”逆势增长,亮点突出。

值得注意的是,除中融信托、兴业信托、华润信托、交银信托、山西信托采用合并报表外,其他56家均采用母公司报表。

百亿净资产增至19家

从净资产规模来看,2018年净资产规模超过百亿的信托公司为19家,这一数据在2017年为18家,而2016年仅有11家,可以看到,净资产增速明显放缓。

2018年净资产规模超过200亿的信托公司数量由2家增长为4家,分别是中信信托(253.59亿)、重庆信托(231.68亿)、平安信托(207.13亿)、华润信托(206.5亿)。

净资产排名前10的信托公司分别是中信信托、重庆信托、平安信托、华润信托、中融信托、华能信托、江苏信托、兴业信托、中诚信托、上海信托,其中,华能信托与江苏信托净资产同比增长均超过50%。

净资产是衡量信托公司综合实力的重要指标之一,同时,这一指标也关乎着信托公司的展业限额。

根据信托公司管理办法,信托公司开展同业拆入负债业务,同业拆入余额不得超过其净资产的20%。又如,信托公司开展对外担保业务,对外担保业务余额不得超过其净资产的50%。

营收净利座次大调整

2018年,信托公司业绩普遍承压,即便是行业前10强,营收净利相较2017年也出现了不同程度地下滑。

2018年营业收入前10名的营收总额为395.14亿,与上年同期相比下降3.99%。相较2017年,前10强的座次不仅发生了细微变化,同时还出现了3名新晋级者,分别是兴业信托、外贸信托和五矿信托。

净利润方面,中信信托、平安信托、重庆信托夺得前三甲,净利润均超过30亿元。此外,外贸信托与江苏信托发展势头良好,跻身净利润Top10榜单。

具体来看,目前61家信托公司中,位列前10的信托公司净利润均超过18亿;净利润超过10亿的信托公司有13家;净利润大于5亿却不足10亿的信托公司有14家;净利润不足5亿元的信托公司占比最大,共有24家,其中,净利润不足1亿元的公司包括山西信托、中粮信托、华融信托、新华信托和华宸信托等,而2017年,净利润不足1亿元的信托公司仅有2家。

业务分化正加大

从营业收入构成来看,信托业务收入依然是经营收入增长的核心驱动力。2018年,61家信托公司实现信托业务收入720.87亿元,贡献了72.13%的营收,同比增长4.15%。

信托业务收入是体现信托公司业务能力的核心指标,在信托业务收入前10强中,除稳居榜单多年的中信信托、平安信托、中航信托、华能信托外,本次,五矿信托的成绩令人眼前一亮,可谓是2018年的黑马之一,实现信托业务收入23.89亿,跻身行业第五。

从行业信托业务收入均值与中位数来看,信托公司平均信托业务收入从2017年11.7亿元上升到11.82亿元,增长0.51%。行业信托业务收入中位数从8.66亿元上升至8.79亿元,增长了1.5%。

此外,信托业务收入最大值从2017年的53.10亿元上升到55.88亿元,最小值从0.28亿元下降到0.08亿元,信托公司个体差异在加大。

在固有业务方面,利息净收入和投资收益是衡量固有业务收入的两项重要指标,两者之和占固有业务收入的大部分。2018年固有业务收入排名前十的公司有,重庆信托,中信信托,中融信托,华润信托,江苏信托,华能信托,平安信托,兴业信托,湖南信托,百瑞信托。

固有业务收入衡量了信托公司自营投资的能力,据悉,信托公司的自营业务偏好于金融股权。如果参股的金融资产实现上市,信托公司的投资收益将会有很大幅度的提升。如,江苏信托参股了包括江苏银行在内的九家金融机构,而江苏银行2016年上市后给江苏信托带来了丰厚的收益和分红。

全年派发161.2亿薪资

辛苦一年的信托从业者们最关心的莫过于职工薪酬了。信托从业者的收入一般由两部分组成,一部分是明面上的薪资收入,包括日常工资和奖金收入,体现在财务报表中的应付职工薪酬科目;还有一部分收入表现为费用,体现在财务报表中的业务及管理费。由于各个信托公司的内部政策不同,因此最有比较性的莫过于应付职工薪酬。

据记者统计,2018年,61家信托公司共发出161.2亿元职工薪酬,行业平均薪酬达2.64亿元。

在信托公司2018年薪酬排行榜中,应付职工薪酬最高的是中融信托,为23.72亿元,第二到第十位分别为,中信信托、华能信托、北京信托、民生信托,兴业信托,平安信托,中诚信托,上海国际信托,陆家嘴信托,应付职工薪酬为4.96亿到13.39亿不等。业内人士表示,排名越高意味着薪资改革和激励机制更加市场化。

实际上,2018年底在北京召开的中国信托业年会上,中国银保监会副主席黄洪曾指出,中国信托业的人才队伍储备不足,而培养人才队伍,很重要的一点就是建立良好的激励机制。

具体而言,有三项指标能够反映信托公司的薪资水平和激励机制。

第一项指标是应付薪酬和营业收入的比值,体现了信托公司如何平衡股东利益和员工利益;

第二项指标是应付职工薪酬和手续费及佣金的比值,在营业收入中,手续费及佣金是信托业务收入的主要体现形式,最能体现信托公司的业务能力,利息收入和投资收入多是信托公司自营部门管理固有业务的收入,获得的收益一般不和员工挂钩,很难体现到薪酬中。应付职工薪酬和手续费及佣金的比值更能精准地体现出信托项目收入对薪资的影响。

第三项指标是人均薪酬。

由于本次未经审计财报并未披露信托公司的员工人数,无法算出人均薪酬,因此,记者选取了前两项指标作为参考。

为了使结果更加公允,记者对数据进行了筛选,剔除了华宸信托和华融信托。华宸信托在上述两项指标中均排名靠前,但实际上其员工薪酬总额却只有264万元,整个公司的员工薪酬相当于市场化信托公司一个业务部门总经理的年薪水平,在绝对值上排名垫底,因此将其排除出前十排名。此外,华融信托的信托业务收入为9.39亿元,但由于其减值了11.66亿的公允价值变动收益,导致最终营收只有0.84亿元,数据失真因此也将其排除出前十排名。

筛选过后,应付职工薪酬和营业收入比值排名中,Top10分别是北京信托、陆家嘴信托、云南信托、中融信托、国民信托、苏州信托、西藏信托、中泰信托、新华信托、金谷信托;应付职工薪酬和手续费及佣金比值排名中,Top10分别是中融信托、中泰信托、北京信托、新华信托、陆家嘴信托、苏州信托、云南信托、天津信托、国民信托、中海信托。

净资产收益率下降3.37%

行业净资产收益率(ROE)在持续下滑,2014年信托行业ROE均值为19.3%,2017年这一数据降至13%,2018年同比下滑3.37个百分点至9.63%。

资深信托研究员袁吉伟表示,ROE均值下滑反映出行业周期对于信托公司盈利能力的负面影响,但这一趋势不是信托公司独有的,与商业银行等机构具有一致性。

“近两年ROE持续下降,一方面源于信托业务发展受阻,收入增速下降;另一方面也源于信托公司继续大规模增资。”袁吉伟说。

据记者观察,收入增速放缓才是2018年信托业净资产收益率下滑的根本因素。相较2017年,行业增资数量由18家降至14家,增资总额由308.65亿降至246.25亿,规模同比下降20.22%。

2018年的前十榜单变化不小,出现了五名突围者,分别是中海信托、杭工商信托、平安信托、建信信托、五矿信托,其中,中海信托以25.21%的ROE在61家信托公司中排名第一。

值得关注的是,记者注意到,万向信托、爱建信托、中铁信托、中航信托等,多年来在行业ROE排名中较为稳定,均在行业前列。

回望2017年,ROE榜单之首为长城新盛信托,是当年唯一一家ROE超过30%的信托公司。2018年,仅有7家信托公司ROE超过15%,而上年同期有24家,变化不可谓不大。

400-6165-768

400-6165-768